【フリーランス必見】業務委託の支払調書って?もらえない場合の対応まで解説

フリーランスとして業務委託で働いていると、「支払調書」という言葉を耳にすることがあるかもしれません。

しかし、源泉徴収票と混同してしまったり、「届かないけど大丈夫?」と不安になったりする方も少なくありません。

そこで今回は、支払調書の基本から、届かない場合の対処法、さらに確定申告での活用方法まで、税理士の視点でわかりやすく解説します。

- 支払調書とは何か、源泉徴収票との違い

- フリーランスが支払調書を受け取れるタイミング

- 支払調書を受け取れない場合の対処法

- 確定申告における支払調書の具体的な活用方法

- 支払調書に関するよくある疑問と回答

業務委託の支払調書とは?フリーランスが知っておくべき基本と源泉徴収票との違い

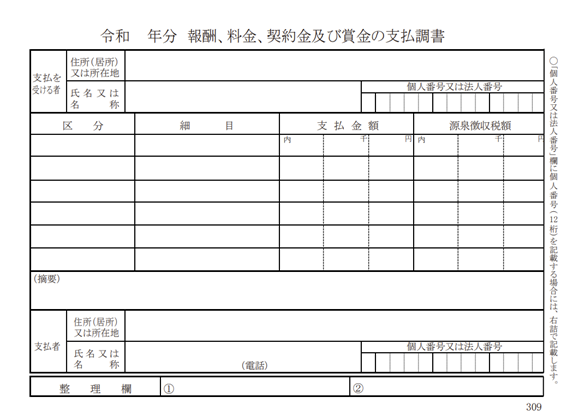

支払調書は「税務署への報告書」

支払調書とは、企業がフリーランスに報酬を支払った際に、その内容を税務署へ報告するための書類です。

例えば、原稿料やデザイン料、講演料などの支払いについて、支払金額や源泉徴収した税額をまとめて税務署に提出します。

源泉徴収票との違いは?

支払調書とよく混同されるのが「源泉徴収票」です。

| 書類名 | 誰に交付される? | 主な対象 |

|---|---|---|

| 源泉徴収票 | 給与所得者(会社員など)に交付される | 給与、賞与など |

| 支払調書 | 交付義務なし(企業が任意でフリーランスへ渡すことがある) | 業務委託契約による報酬 |

会社員の場合は、毎年必ず源泉徴収票が交付されます。

一方、業務委託の報酬については、企業が税務署に提出する義務はあるものの、フリーランス本人に渡す義務はありません。

どんな報酬が支払調書の対象になるの?

支払調書の提出対象は、以下のとおりです。

- 外交員、集金人、電力量計の検針人およびプロボクサー等の報酬・料金、バー、キャバレー等のホステス等の報酬・料金、広告宣伝のための賞金については、同一人に対するその年中の支払金額の合計額が50万円を超えるもの

- 弁護士や税理士等に対する報酬、作家や画家に対する原稿料や画料、講演料等については、同一人に対するその年中の支払金額の合計額が50,000円を超えるもの

フリーランスが支払調書を受け取れる時期と届かない場合の対処法

受け取る一般的なタイミング

支払調書は、その年の1月1日から12月31日までに支払いが確定した報酬について作成され、翌年の1月31日までに税務署に提出されます。

そのため、フリーランスが企業から交付を受けられるとすれば、翌年1月〜2月頃が一般的です。

ただし繰り返しになりますが、フリーランス本人への交付義務はないため、取引先によっては一切送ってこないことも多いです。

支払調書を受け取れない場合の対処法

「支払調書が届かない!確定申告できないかも…」と焦る必要はありません。

支払調書がなくても確定申告は可能です。

- 請求書や契約書の控えを確認する

- 銀行の入金明細を照合する

- 普段から帳簿をきちんとつけておく

特に、源泉徴収された報酬は、請求額から源泉徴収税額が差し引かれて振り込まれるため、帳簿や通帳の記録を丁寧に確認することが大切です。

支払先に問い合わせる

どうしても収入や源泉徴収額が確認できない場合は、取引先に「支払明細書」を依頼しましょう。

多くの場合、源泉徴収額だけでも確認できれば確定申告は問題なく進められます。

源泉徴収された報酬の仕訳例

業務委託の報酬が源泉徴収されている場合、フリーランスは差し引かれた後の金額を受け取ります。

このとき、差し引かれた源泉徴収税額は「所得税の前払い」として扱います。

仕訳では、源泉徴収された金額を「事業主貸(補助科目:源泉所得税)」として処理します。

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

|---|---|---|---|---|

| 普通預金 | 99,790円 | 売上高 | 100,000円 | 報酬入金 |

| 事業主貸(源泉所得税) | 10,210円 | 源泉徴収分 |

業務委託フリーランスの確定申告における支払調書の活用方法

支払調書がなくても確定申告は可能

まず押さえておきたいのは、支払調書は確定申告に必須ではなく、添付の義務もありません。

仮に支払調書が届かなかったとしても、自分の帳簿・請求書・入金明細をもとに確定申告を行うことが可能です。

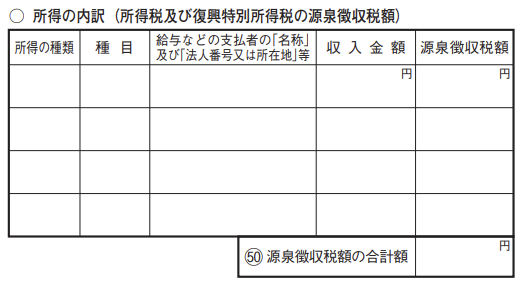

確定申告書への記載方法

支払調書を受け取った場合は、その記載内容(「支払金額」と「源泉徴収税額」)を、確定申告書第二表の「所得の内訳」欄に転記します。

- 所得の種類:「事業所得」または「雑所得(業務)」のどちらか適切な方を記載します。

- 支払者の名称及び所在地:支払者の情報を入力します。

- 収入金額:受け取った年間の報酬金額を入力します。

- 源泉徴収税額:受け取った報酬金額にかかる「源泉徴収税額」を入力します。

会計ソフトを利用している場合は、これらを入力するだけで第一表に自動反映されるため、申告書の計算ミス防止につながります。

【業務委託・フリーランス向け】支払調書に関するよくある質問

支払調書は確定申告に必須ですか?

いいえ、支払調書は確定申告に必須ではありません。

支払調書は、報酬を支払った企業が税務署に提出する書類であり、フリーランスの皆さんが税務署に提出する義務はありません。

源泉徴収税額の計算方法は?

原則として、報酬の税込金額に10.21%を乗じて計算します。

ただし、1回の支払金額が100万円を超える場合は、100万円を超える部分に対しては20.42%が適用されます。

消費税が明確に区分されている場合は、税抜の報酬額に対して計算しても構いません。

支払調書が届かない場合、どうすればいいですか?

支払調書が届かなくても、請求書、銀行の入金明細、ご自身の記帳した帳簿で収入金額と源泉徴収税額を確認できれば確定申告は可能です。

もし情報が不足している場合は、取引先に内容を確認してみましょう。

受け取った報酬について、源泉徴収されていないのですが?

すべての業務委託報酬が源泉徴収の対象になるわけではありません。

また、報酬・料金等の支払者が個人であって、その個人が給与の支払者でないとき又は給与の支払者であっても常時2人以下の家事使用人のみに対する給与の支払者であるときは、ホステス等に支払う報酬・料金を除き、源泉徴収をする必要はありません。(所法184、204②二)

まとめ:支払調書を理解して、スマートに確定申告を乗り切ろう!

業務委託で働くフリーランスにとって、支払調書は重要な書類ですが、必ず受け取れるものではありません。

ポイント

- 支払調書がなくても確定申告はできる

- 届いた支払調書は参考資料として活用し、記帳や申告の確認に役立てる

- 日頃から請求書・帳簿を整理し、源泉徴収税額を正しく把握する

確定申告の時期は、フリーランスにとって忙しく不安になりやすい時期です。

忙しくなる前に、きっちりとした管理体制を整えて、申告作業をスムーズに進めましょう。

石田 航平(税理士/経営心理士)

石田航平税理士事務所/イナステラ総合会計事務所 代表

元国税専門官。Big4税理士法人を経て、現在は、売上改善・創業支援に強みを持つ税務会計の専門家として、数多くのフリーランス・企業の経営支援に従事している。

.png)