【令和7年度税制改正】家内労働者等の特例って?確定申告が不要なケースも徹底解説

「家内労働者等の必要経費の特例」とは、実際にかかった経費が少なくても、最低55万円(令和7年度以降は、65万円)を必要経費として認めてもらえる制度です。

そこで、家内労働者等にかかる所得が少額でも「確定申告が必要なのかな?」と不安に思う方は多いのではないでしょうか。

結論から言うと、「家内労働者等の特例」は、令和6年度までは103万円以下、令和7年度以降は160万円以下の収入であれば、確定申告は不要です。

この記事では、

- 家内労働者等の特例とは何か

- 令和7年度税制改正による「確定申告不要ライン」の引き上げ

- 扶養控除や配偶者控除との関係

- 確定申告が必要になる場合の手続き

をわかりやすく解説します。

【令和7年度税制改正】家内労働者等の最低保障額が65万円に引き上げ

令和7年度税制改正により、給与所得控除の最低保障額が55万円から65万円に引き上げられることに伴い、

必要経費に算入する金額の最低保障額が65万円(改正前:55万円)に引き上げられました(措法27、措令18の 2 ②)。

この改正は、令和 7年分以後の所得税について適用し、令和6年分以前の所得税については、従前どおりとされています(改正法附則32①)。

家内労働者等の特例とは?内職者や保険外交員などが対象

「家内労働者等の必要経費の特例」って何?

「家内労働者等の必要経費の特例」とは、実際にかかった経費が少なくても、最低55万円(令和7年度以降は、65万円)を必要経費として認めてもらえる制度です。

会社員やパートに適用される「給与所得控除」と似た仕組みで、安定した所得控除を受けられる救済措置といえます。

「家内労働者等」とは?|主な定義と要件

「家内労働者等」とは、

- 家内労働法に規定する家内労働者

- 外交員、集金人、電力量計の検針人

- 特定の者に対して継続的に人的役務の提供を行うことを業務とする人

をいいます。

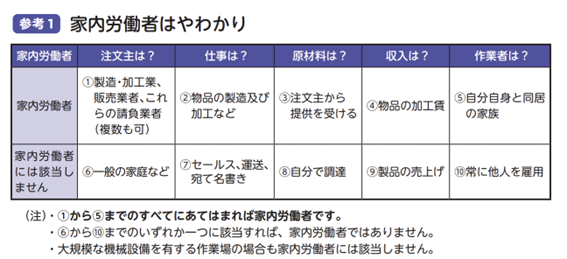

「家内労働法に規定する家内労働者」とは?

また、「家内労働法に規定する家内労働者」とは、自宅を作業場として、メーカーや問屋などの委託者から部品や原材料の提供を受けて、一人で(又は家族とともに)、物品の製造や加工などを行い、その労働に対してエ賃を受け取っている人のことをいいます。

いわゆる、内職者のイメージを持っていただけるとわかりやすいと思います。

「家内労働者等」に該当する主な職種とは?具体例で解説

「家内労働者等」に該当する主な職種

「家内労働者等」の主な具体例は、以下の通りです。

- 内職者

- 生命保険会社の外交員

- 新聞代金、公共料金などの集金人

- 電力会社の検針人

- ヤクルトレディ

- シルバー人材センターから収入を得る人

- ヤマハ音楽教室の先生

「家内労働者等」に該当しないケース

一方で、次のような場合は「家内労働者等」には該当しません。

- 物品の販売などのセールスマン

- 家族以外を雇用している場合

- 学習塾など、不特定多数の顧客を対象とした事業

家内労働者は確定申告不要?|103万円以下なら申告は不要【注意点あり】

まず、家内労働者等の特例を受けるにあたって、申告手続きは不要です。

まず、家内労働者等の特例を受けるにあたって、申告手続きは不要です。

そのため、何もしなくても適用ができる「家内労働者等の必要経費の特例」と「基礎控除」の合計額以下の収入しかないということであれば、所得が0円なので、自動的に確定申告が不要となります。(所得税もかかりません。)

令和6年度までの取り扱い

令和6年度までは、家内労働者等による所得以外の所得がなく、収入(売上)が103万円以下であれば、申告自体が不要でした。

- 家内労働者等の特例:55万円

- 基礎控除:48万円

- 申告不要のボーダーライン( + 2. )=103万円

令和7年度以降の取り扱い

令和7年度税制改正により、令和7年度以降は、この申告不要の金額が、160万円まで引きあがっているため、注意が必要です。

- 家内労働者等の特例:55万円⇒65万円

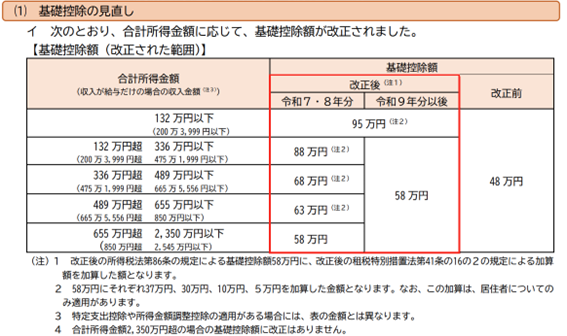

- 基礎控除(合計所得金額132万円以下):48万円⇒95万円

- 申告不要のボーダーライン( + 2. )=103万円⇒160万円

<基礎控除の見直し>

年度別の比較表

これまでの内容を整理すると、以下のようになります。

| 年度 | 必要経費の特例 | 基礎控除 | 合計(申告不要ライン) |

|---|---|---|---|

| 令和6年度まで | 55万円 | 48万円 | 103万円 |

| 令和7年度以降 | 65万円 | 95万円 | 160万円 |

【注意点あり】「家内労働者等」と配偶者控除・扶養控除との関係

令和6年度までの取り扱い

令和6年度までは、家内労働者等による所得しかない人で、年間収入が103万円以下の場合、

- 配偶者控除

- 扶養控除

の対象となります。

この場合、扶養者(生計を維持している家族)の税額を減らすことができます。

ただし、控除を受ける扶養者本人の合計所得金額が1,000万円を超える場合は、配偶者控除は受けられません。

令和7年度以降の取り扱い

令和7年度税制改正により、扶養控除等の対象となる扶養親族等の所得要件が改正されているため、以下の点にご注意ください。

- 家内労働者等による所得しかない人で、その年の総収入金額が123万円以下の方:配偶者控除あるいは扶養控除の対象

- その年の総収入金額が123万円を超え、160万円以下の方:配偶者控除あるいは扶養控除の対象外。ただし、配偶者特別控除(38万円)の対象

- その年の総収入金額が160万円を超える方:配偶者特別控除の対象となるが、控除額は段階的に減少し、最終的に0となる。

年収ごとの控除判定まとめ(令和7年度以降)

| 年間収入 | 控除の種類 | 控除の可否 |

|---|---|---|

| 123万円以下 | 配偶者控除・扶養控除 | 適用可能 |

| 123万超〜160万円以下 | 配偶者特別控除 | 最大38万円 |

| 160万円超 | 配偶者特別控除 | 控除額が減少し最終的に0 |

※ただし、扶養者本人の合計所得金額が1,000万円を超える場合は、配偶者控除・配偶者特別控除は受けられません。

<扶養親族等の所得要件>

【参考】確定申告が必要な場合の確定申告書の作成方法

確定申告が必要になる主なケース

家内労働者等であっても、次のような場合は確定申告が必要になります。

- 年間収入が160万円を超える場合(令和7年度以降)

- 家内労働者等の所得以外に、給与所得や事業所得など他の収入がある場合

- 医療費控除や寄附金控除などを受けたい場合(還付を受けるために申告が必要)

「自分は160万円以下だから大丈夫」と思っても、他の所得や控除を受ける場合は申告が必要になる点に注意しましょう。

確定申告書の作成方法

国税庁の「確定申告書等作成コーナー」を利用すると、自宅のパソコンやスマホから簡単に申告書を作成できます。

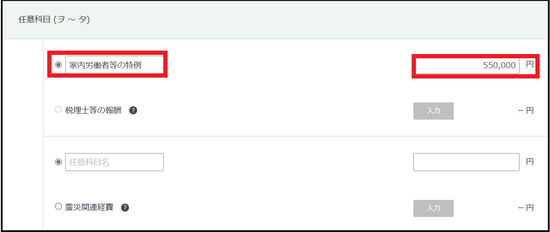

事業所得の入力を行う場合

確定申告書等作成コーナーで、青色申告決算書等の必要経費の任意科目に「家内労働者等の特例」と入力し、当該科目には、特例適用後の必要経費の額を入力してください。

雑所得の入力を行う場合

雑所得(業務・その他)の入力画面で、必要経費の欄に特例適用後の必要経費の額を入力し、支払者の氏名又は名称欄の末尾に(措法27)と入力してください。

よくあるご質問

「家内労働者等の特例」と「青色申告特別控除」は併用できますか?

はい、可能です。

詳しくは、以下の記事をご参照ください。

「家内労働者等の特例」を適用せずに、実額の経費で申告してしまいました。

法定申告期限から5年以内であれば、更正の請求をすることができます。(通23)

前述の通り、「家内労働者等の必要経費の特例」に、当初申告要件はなく、「家内労働者等の特例」を適用しなかったことは、課税標準の計算が国税に関する法律の規定に従っていなかったことになるため、更正の請求は認められることとなります。

自宅でピアノ教室を開設していますが、家内労働者等の特例は使えますか?

いいえ、特例を適用することはできません。

ピアノ教室の先生など、人的役務の提供先を広く募るなど、その業務の性質上、不特定の者を対象として人的役務の提供をする場合における人的役務の提供先は、「特定の者」に当たりませんので、本特例の適用を受けることはできません。

まとめ|家内労働者は160万円以下なら申告不要に

家内労働者等の特例は、一定額以下の収入であれば確定申告は不要となります。

- 家内労働者等の特例は 最低65万円(令和7年度以降)の必要経費が認められる制度

- 令和6年度までは収入103万円以下、令和7年度以降は、収入160万円以下なら確定申告不要

- 他の所得がある場合などは、確定申告が必要なケースもあるので注意

配偶者控除・扶養控除の判定も年収によって変わるため、家族の税負担に影響する点にも注意が必要です。

石田 航平(税理士/経営心理士)

石田航平税理士事務所/イナステラ総合会計事務所 代表

元国税専門官。Big4税理士法人を経て、現在は、売上改善・創業支援に強みを持つ税務会計の専門家として、数多くのフリーランス・企業の経営支援に従事している。

.png)