青色専従者と配偶者控除は併用できない?専従者給与の最適な支給額まで解説

個人事業主やフリーランスの方にとって、家族に支払う給与や配偶者控除の活用は、節税の大きなポイントです。

特に「青色専従者給与」と「配偶者控除」は、多くの方が耳にしたことがある制度ではないでしょうか。

しかし、実はこの二つは併用できないことをご存じですか?

知らずに申告すると、思わぬ税務調査や否認のリスクにつながる可能性もあります。

- 青色専従者給与と配偶者控除の基本的な仕組みと違い

- それぞれのメリット・デメリット

- どちらを選ぶべきか判断する際の具体的なポイント

- 専従者給与を支給するならいくら?

- パート勤務など、よくある疑問への回答

正しい知識を身につけ、事業と家計を賢く守るために、ぜひ最後までご覧ください!

青色専従者と配偶者控除は併用できない!制度の違いを徹底解説

個人事業主の節税を検討する際に必ず登場するのが、「青色専従者給与」と「配偶者控除」です。

どちらも家族を対象とする税制上の特例ですが、併用はできません。

それぞれの制度を簡単に整理しておきましょう。

青色事業専従者給与とは?家族への給与が「経費」になる仕組み

青色事業専従者給与とは、生計を一にする配偶者や家族に給与を支払い、

必要経費として計上できる制度です。

たとえば、事業を夫が営み、妻が事業の経理や接客に専念している場合、

その労働の対価として給与を支払うことが認められます。

給与として経費にできる金額は、「専従者給与に関する届出書」で税務署に事前申請し、

労務内容に見合った適正額であることが求められます。

ポイント

- 家族への給与を「必要経費」にできる

- 事前に届出が必要

- 労働の実態に応じた適正額が条件

青色事業専従者給与に関する届出手続|国税庁

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/12.htm

青色事業専従者給与の適用要件

青色事業専従者給与として認められるためには、以下の全ての要件を満たす必要があります。

- 青色事業専従者(*1)に支払われた給与であること。

- 「青色事業専従者給与に関する届出書」を期限内に提出していること。

- 届出書に記載されている方法により支払われ、かつ、その記載されている金額の範囲内で支払われたものであること。

- 労務の対価として相当であると認められる金額であること。

(*1) 青色事業専従者とは、次の要件のいずれにも該当する人をいいます。

イ 青色申告者と生計を一にする配偶者その他の親族であること。

ロ その年の12月31日現在で年齢が15歳以上であること。

ハ その年を通じて6か月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること。

No.2075 青色事業専従者給与と事業専従者控除|国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2075.htm

配偶者控除とは?

一方、配偶者控除は納税者本人の所得から一定額を控除できる制度です。

主に、「配偶者の年間所得が48万円以下(給与収入103万円以下)」の場合に適用されます。

No.1191 配偶者控除|国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1191.htm

青色専従者と配偶者控除は併用できない

結論として、青色専従者給与と配偶者控除は併用できません。

これを知らずに、確定申告をしてしまうと、後日税務署から修正申告をするよう連絡が来るので、十分にご注意ください。

ポイント

- 青色専従者給与:「親族に対する給与は必要経費に算入しない。」とする所得税法の特例

- 配偶者控除:配偶者を「扶養されている家族」として扱い、最低生活費を保障するための所得控除

青色専従者と配偶者控除、それぞれのメリット・デメリット

青色事業専従者給与のメリット・デメリット

青色専従者給与のメリット・デメリットは以下の通りです。

メリット・デメリット

| メリット | デメリット |

|---|---|

|

Ø 給与を経費にできるため、節税効果が大きい。

Ø 配偶者の労働に対する対価を、給与として正当に評価できる。

|

Ø 届出や源泉徴収など手続きが煩雑。

|

配偶者控除のメリット・デメリット

配偶者控除のメリット・デメリットは以下の通りです。

メリット・デメリット

| メリット | デメリット |

|---|---|

|

Ø 特別な届出は不要で、手続きがシンプル

|

Ø 控除額は通常38万円と節税効果が限定的。

Ø 事業を手伝っていても、配偶者の労働が正当に評価されない。

|

青色専従者と配偶者控除はどちらが有利?|具体的な判断基準と金額

「青色専従者給与」と「配偶者控除」は、それぞれ長所と短所があり、

家庭や事業の状況によって最適な選択肢は異なります。

ここでは判断の目安となるポイントを整理して解説します。

専従者側の税負担と社会保険料

青色専従者給与には、その労務の対価として相当な金額であれば、支給金額に上限はありません。

一方で、支給金額が多い場合、配偶者本人に所得税がかかったり、社会保険の問題、源泉徴収が必要になるなど、別の論点も発生してきます。

月給を源泉徴収の対象とならない88,000円未満に設定するなど、専従者側の税負担との兼ね合いを検討することが一般的です。

「青色専従者給与」の主な手続き

「青色専従者給与」を選択した場合の主な手続きは以下の通りです。

青色専従者の主な手続き- 届出書の提出:「青色事業専従者給与に関する届出書」を所轄税務署に提出する必要があります。

- 給与額の変更:届け出た給与額を変更する場合は、遅滞なく、「青色事業専従者給与に関する変更届出書」を提出する必要があります。

- 源泉徴収:月給88,000円以上になると源泉徴収が必要になります。

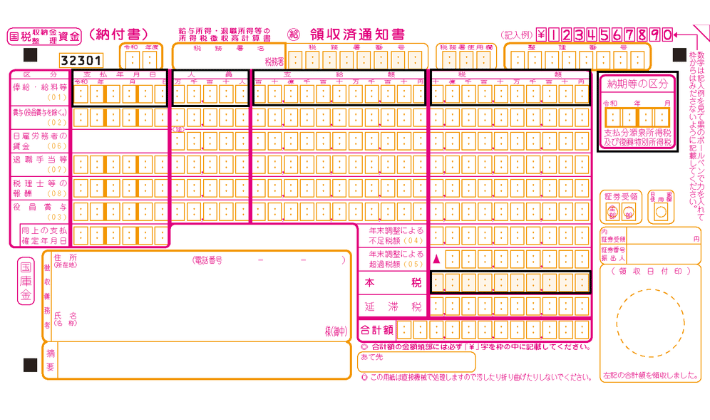

- 徴収高計算書の提出:月給88,000円未満であっても、原則毎月、所得税徴収高計算書(源泉所得税)を税務署に提出する必要があります。(納期の特例を受けている場合は、年2回)

- 給与支払報告書:給与を支払った事業主は、受給者の1月1日現在における住所所在地の市区町村長に給与支払報告書を提出する必要があります。

一方で、「配偶者控除」は、確定申告のみで手続きが完了します。

◇参考:徴収高計算書(給与・一般用)

労働の対価に対する正当な報酬としての専従者給与

配偶者が実際に事業に深く関わり、フルタイムで働いている場合、

「配偶者控除」では、その貢献度を正当に評価できません。

その場合は、専従者給与として報酬を支払う方が合理的です。

結論:青色専従者給与を支払うなら、月83,000円

結論としては、青色専従者給与を支払うなら、

月83,000円(年996,000円)に設定するのが、ベターなケースが多いです。

理由

- 月88,000円未満のため、源泉徴収の対象とならない。

- 年間の給与収入が100万円未満のため、個人住民税(所得割・均等割)がかからない。

それ以上支払っても問題ありませんが、配偶者の方の年末調整や、世帯全体の税負担を考慮する必要があるなど、考慮すべき点が多いため、ご留意ください。

青色専従者給与に関するよくある質問

- 青色専従者給与は、パート勤務している場合でも適用できる?

- パート勤務をしていても、直ちに適用できないわけではありませんが、「専ら従事していること」という要件を満たしているかどうかが重要な判断基準となります。

一般的に、週3日以上のパート勤務では「専ら従事している」とは認められません。

- 「専ら従事」しているとは?

- 「専ら従事」とは、原則として、それぞれの事業内容、その親族の職務内容等により、その親族が従事すべき時間において、その時間のほとんどの時間を従事している、あるいは従事し得る状態にあることと考えられています。

したがって、週3日以上別の仕事をしているケースや、午前中のみ事業を手伝っているケースなどは、「専ら従事」しているとは認められません。

- 青色専従者への給与が未払いの場合は?

- 青色専従者給与の必要経費算入は、専従者がその事業から実際に給与の支払を受けた場合に限り認められることになっています(所法 57①)。

したがって、未払になった経緯に相当の理由があり、かつ、短期間に現実の支払が行われているような場合を除き、青色専従者給与の必要経費算入は認められません。

- 青色専従者給与は赤字の場合どうなる?

- 事業が赤字でも、青色事業専従者給与は、事業の必要経費として計上されます。

しかし、偶発的な原因によらないで、毎年損失が生じているような場合には、事業の収益の状況に照らし不合理となりますので、その給与の金額について、適正なものであるかどうか再考する必要があります。

- 届け出を出して支給しないのはOK?

- はい、届出を出していても、給与を支給しないことは問題ありません。

- 学生に対する専従者給与は認められる?

- 学生であっても一定の条件を満たせば、青色事業専従者として給与が認められます。

ただし、学生に対する専従者給与が認められるのは、夜間部の大学生で、営業時間中は事業に専ら従事しているなど、特殊なケースに限られると考えられます。

まとめ:青色専従者と配偶者控除の違いを理解し、最適な節税策を選ぼう

青色専従者給与と配偶者控除は、いずれも個人事業主やフリーランスにとって重要な節税制度です。

まとめ

- 青色専従者給与と配偶者控除は併用できず、どちらか一方を選択する必要がある。

- 青色専従者給与を適用した場合、届出など各種手続きが増えてしまう。

- 青色専従者給与の支給額は、月83,000円(年996,000円)がおすすめ

迷ったときは税理士に相談することで、自分の事業規模や家計に最適な選択肢を明確にできます。

青色専従者給与と配偶者控除を賢く活用して、事業の成長と家計の安定を両立させましょう!

石田 航平(税理士/経営心理士)

石田航平税理士事務所/イナステラ総合会計事務所 代表

元国税専門官。Big4税理士法人を経て、現在は、売上改善・創業支援に強みを持つ税務会計の専門家として、数多くのフリーランス・企業の経営支援に従事している。

.png)